En el ámbito financiero, es fundamental comprender las métricas clave que reflejan el desempeño y la salud de una empresa. Una de las medidas más importantes del estado de resultados es el “Margen Operativo”. Este indicador proporciona una visión profunda de la rentabilidad operativa de una organización, mostrando cuánto beneficio se genera por cada dólar de ingresos después de considerar los costos operativos. En esta publicación, exploraremos en detalle qué es el Margen Operativo, cómo se calcula y por qué es esencial para los inversores y directivos para evaluar el rendimiento financiero de una empresa.

Margen Operativo: Una métrica crucial para evaluar la rentabilidad empresarial

I. ¿Qué es el Margen Operativo?

El Margen Operativo, también conocido como Margen de Beneficio Operativo, es una medida financiera que evalúa la rentabilidad de una empresa a partir de sus operaciones principales, excluyendo los impuestos y los gastos financieros. En otras palabras, este indicador refleja la eficiencia de una empresa para generar ganancias antes de considerar otros elementos como los intereses y los impuestos.

El Margen Operativo se expresa generalmente como un porcentaje, lo que permite comparar el rendimiento entre diferentes empresas, independientemente de su tamaño o escala. Un Margen Operativo más alto indica una mayor capacidad para obtener beneficios de las operaciones comerciales, lo que generalmente se considera favorable.

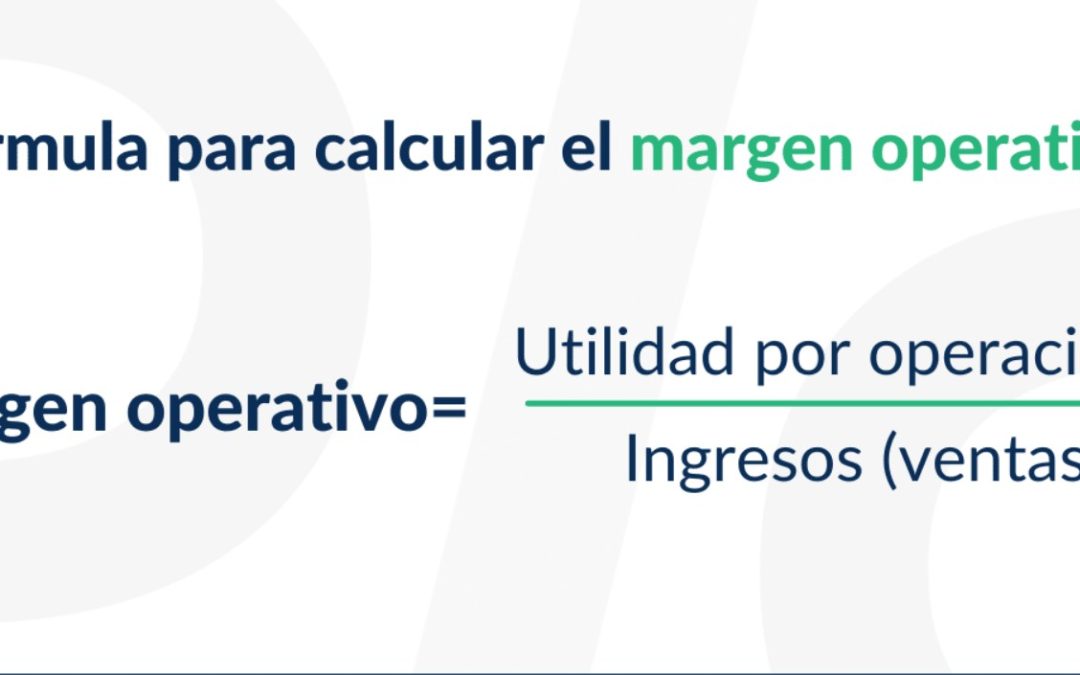

II. Cálculo del Margen Operativo

El cálculo del Margen Operativo es relativamente sencillo y se obtiene mediante la siguiente fórmula:

Margen Operativo = (Ganancias Operativas / Ingresos Totales) x 100

Donde:

- Ganancias Operativas son los ingresos totales de la empresa menos los costos operativos.

- Ingresos Totales representan el total de ingresos generados por la empresa en un período específico.

Por ejemplo, si una empresa obtuvo $1,000,000 en ingresos y sus costos operativos fueron de $600,000, las Ganancias Operativas serían de $400,000. Al aplicar la fórmula, obtendríamos un Margen Operativo del 40%.

III. Importancia del Margen Operativo

El Margen Operativo es una métrica esencial para evaluar la rentabilidad y eficiencia de las operaciones principales de una empresa. A continuación, se destacan algunas razones clave por las cuales el Margen Operativo es una herramienta valiosa para los inversores y directivos:

- Evaluación del desempeño financiero: El Margen Operativo proporciona información sobre la eficiencia con la que una empresa administra sus costos operativos en relación con sus ingresos. Un Margen Operativo más alto indica una mayor rentabilidad y eficiencia en la gestión de los recursos.

- Comparación con la competencia: Al analizar el Margen Operativo de una empresa, los inversores pueden comparar su desempeño financiero con el de sus competidores directos. Esto ayuda a identificar fortalezas y debilidades relativas y determinar qué compañías son más rentables en sus operaciones.

- Toma de decisiones estratégicas: Los directivos pueden utilizar el Margen Operativo para identificar áreas de mejora y establecer estrategias para optimizar la eficiencia operativa. Un mayor Margen Operativo puede indicar que la empresa está obteniendo una ventaja competitiva en sus procesos internos.

- Monitoreo del rendimiento a lo largo del tiempo: Seguir el Margen Operativo en diferentes períodos permite a las empresas realizar un seguimiento de su desempeño financiero a lo largo del tiempo. Esto ayuda a detectar tendencias y evaluar la efectividad de las iniciativas implementadas.

- Atractivo para los inversores: Un Margen Operativo saludable puede hacer que una empresa sea más atractiva para los inversores potenciales, ya que muestra una gestión eficiente y rentable, lo que aumenta la confianza en el potencial de crecimiento de la compañía.

IV. Factores que afectan el Margen Operativo

El Margen Operativo puede variar significativamente entre diferentes industrias y empresas debido a diversos factores. A continuación, se mencionan algunos elementos que pueden influir en el Margen Operativo:

- Costos de producción: El costo de los bienes vendidos y los gastos operativos tienen un impacto directo en el Margen Operativo. Una gestión efectiva de estos costos puede aumentar el margen.

- Escala de producción: Las empresas con economías de escala pueden tener un Margen Operativo más alto, ya que pueden distribuir sus costos fijos entre un mayor volumen de producción.

- Competencia y precios: Los precios de venta y la competencia en el mercado pueden afectar la rentabilidad de una empresa, ya que pueden influir en los ingresos y los márgenes brutos.

- Eficiencia en la cadena de suministro: Una cadena de suministro bien administrada puede ayudar a reducir los costos operativos, lo que a su vez puede mejorar el Margen Operativo.

- Innovación y tecnología: La adopción de tecnologías y procesos innovadores puede mejorar la eficiencia operativa y, por ende, el Margen Operativo.

V. Conclusiones

El Margen Operativo es una herramienta fundamental para medir la rentabilidad operativa de una empresa. Proporciona una visión esencial del rendimiento financiero de la compañía al evaluar la eficiencia en la gestión de costos operativos en relación con los ingresos generados.

Los inversores utilizan el Margen Operativo para identificar oportunidades de inversión y comparar el desempeño financiero de diferentes empresas en una industria. Por otro lado, los directivos pueden utilizar esta métrica para tomar decisiones estratégicas y optimizar la eficiencia operativa.

Es importante tener en cuenta que el Margen Operativo debe ser analizado junto con otras métricas financieras para obtener una imagen completa del desempeño de una empresa. Además, este indicador puede variar en el tiempo y en diferentes situaciones económicas, por lo que su análisis debe ser cuidadoso y considerar el contexto específico.

En conclusión, el Margen Operativo es una métrica esencial que proporciona una valiosa información para evaluar la rentabilidad y la eficiencia operativa de una empresa. Su comprensión y análisis adecuados pueden contribuir significativamente a la toma de decisiones informadas tanto para inversores como para directivos.