Acreditar la Materialidad de las Operaciones para Efectos Fiscales: Guía Completa

En el ámbito fiscal, la materialidad de las operaciones es un concepto crucial que afecta directamente la determinación de impuestos y la presentación adecuada de la información financiera. Para las empresas y contribuyentes, demostrar la materialidad de sus operaciones es esencial para cumplir con las regulaciones fiscales y evitar problemas con las autoridades tributarias. En esta guía completa, exploraremos qué significa la materialidad de las operaciones para efectos fiscales y cómo se puede acreditar de manera adecuada. Además, analizaremos su importancia en el panorama fiscal y cómo garantizar la transparencia y el cumplimiento en las actividades empresariales.

I. ¿Qué es la Materialidad de las Operaciones para Efectos Fiscales?

La materialidad de las operaciones para efectos fiscales se refiere a la importancia relativa de una operación, transacción o evento en términos de su impacto en la situación financiera de una empresa o contribuyente. En otras palabras, se trata de determinar si una operación es lo suficientemente significativa como para afectar la base imponible y, por ende, requiere ser reconocida y tratada adecuadamente en la contabilidad y la presentación de informes fiscales.

Las autoridades fiscales establecen umbrales de materialidad para determinar qué operaciones deben ser reconocidas y cuáles pueden ser tratadas de manera más simplificada o excluidas de los registros fiscales. Esto busca evitar la carga administrativa excesiva en las empresas sin comprometer la exactitud y la transparencia en la determinación de impuestos.

II. Importancia de Acreditar la Materialidad de las Operaciones

Acreditar la materialidad de las operaciones es esencial para mantener la integridad y credibilidad de la información financiera y asegurar el cumplimiento adecuado de las obligaciones fiscales. Algunas razones importantes para acreditar la materialidad de las operaciones son:

- Cumplimiento Fiscal: La materialidad adecuadamente evaluada y reconocida permite que una empresa cumpla con las regulaciones fiscales vigentes, evitando así posibles sanciones y multas por omisiones o errores en la presentación de informes.

- Transparencia y Buen Gobierno Corporativo: La acreditación de la materialidad asegura que los estados financieros sean transparentes y proporcionen una imagen precisa de la situación financiera de la empresa. Esto es esencial para mantener la confianza de los inversores, clientes y otras partes interesadas en la empresa.

- Eficiencia Administrativa: Al enfocarse en operaciones materialmente relevantes, las empresas pueden reducir la carga administrativa y los costos asociados con el cumplimiento fiscal. Esto permite una gestión más eficiente de los recursos internos y una mayor atención en el crecimiento y desarrollo del negocio.

- Prevención de Auditorías e Investigaciones Fiscales: Acreditar adecuadamente la materialidad de las operaciones disminuye la probabilidad de que la empresa sea objeto de auditorías o investigaciones fiscales, ya que demuestra un enfoque claro y responsable hacia el cumplimiento tributario.

- Evaluación de Riesgos: La identificación y acreditación de las operaciones materialmente relevantes permite una mejor evaluación de los riesgos fiscales asociados con dichas operaciones, lo que facilita la implementación de estrategias de mitigación y planificación fiscal.

III. Cómo Acreditar la Materialidad de las Operaciones

Acreditar la materialidad de las operaciones para efectos fiscales implica un enfoque metódico y cuidadoso para identificar y reconocer aquellas operaciones que tienen un impacto significativo en la situación financiera. Aquí hay algunas pautas a seguir para lograrlo:

- Conocimiento de las Regulaciones Fiscales: Es fundamental que la empresa tenga un conocimiento profundo de las regulaciones fiscales aplicables a su industria y ubicación geográfica. Esto incluye estar al tanto de los umbrales de materialidad establecidos por las autoridades fiscales y los criterios para la identificación de operaciones significativas.

- Análisis de Cuentas y Transacciones: Realice un análisis exhaustivo de las cuentas contables y transacciones para identificar aquellas que tienen un impacto financiero relevante. Aquí es donde se debe aplicar el criterio de materialidad para determinar qué operaciones deben ser reconocidas de manera individualizada en los registros fiscales.

- Uso de Cifras y Estadísticas: Utilice cifras y estadísticas para respaldar la decisión de reconocer o excluir una operación materialmente relevante. Esto puede incluir datos financieros, comparaciones con ejercicios anteriores o referencias a informes sectoriales para contextualizar la relevancia de la operación.

- Asesoría Profesional: Es recomendable buscar la asesoría de profesionales fiscales o contables para asegurarse de que el proceso de acreditación de la materialidad se realice correctamente y cumpla con las regulaciones vigentes. Un experto puede proporcionar una visión objetiva y experiencia para tomar decisiones informadas.

- Documentación y Respaldo: Mantenga una documentación completa y organizada de los análisis realizados y los criterios aplicados para acreditar la materialidad de las operaciones. Esto servirá como respaldo en caso de auditorías fiscales o cuestionamientos de las autoridades tributarias.

IV. Retos y Consideraciones

Aunque acreditar la materialidad de las operaciones es un paso crítico para el cumplimiento fiscal, existen ciertos retos y consideraciones que las empresas deben tener en cuenta:

- Cambios en la Situación Financiera: La materialidad puede cambiar con el tiempo debido a factores internos o externos que afectan la situación financiera de la empresa. Es importante revisar y actualizar periódicamente la evaluación de materialidad para asegurar su relevancia continua.

- Interpretación de las Autoridades Fiscales: Las autoridades fiscales pueden tener diferentes interpretaciones de la materialidad en ciertos casos. Por lo tanto, es crucial estar al tanto de las pautas y políticas actualizadas de las autoridades tributarias para evitar discrepancias y controversias.

- Confidencialidad de la Información: Al realizar el análisis para acreditar la materialidad, es necesario garantizar la confidencialidad de la información financiera y fiscal de la empresa. Esto es especialmente relevante si se busca asesoría externa para el proceso.

- Tecnología y Automatización: Las empresas pueden aprovechar la tecnología y la automatización para facilitar el proceso de identificación y evaluación de la materialidad. Sin embargo, es esencial asegurarse de que las herramientas utilizadas sean precisas y confiables.

Desde hace algunos años, se utiliza con frecuencia el término materialidad, primero se incluyó en las Normas Internacionales de Auditoría (NIA), como la importancia relativa en la planificación y ejecución de la auditoría, es decir, tiene una relación directa con la relevancia y con las transacciones significativas.

Sin embargo, actualmente las autoridades fiscales aducen dicho término, y no sorprende que con el incremento en la eficacia de las herramientas empleadas para las directrices de fiscalización, ya no observen únicamente los elementos de forma, como el cumplimiento en los requisitos de los comprobantes fiscales, el flujo de efectivo, el debido registro en los sistemas, contratos, las retenciones y su entero, etc.; es decir, todo el soporte jurídico para considerar la validez de una operación, sino que ahora también revisan los elementos de fondo en las deducciones, con ello aluden los conceptos como materialidad, sustancia económica y razón de negocio. Esta situación no deja de generar preocupación entre los contribuyentes cumplidos, ya que por muy estrictos controles que tengan en sus procesos, al no estar definido el concepto de materialidad, se encuentran legalmente en un estado de inseguridad e indefensión.

Lo anterior ha propiciado el análisis del término materialidad por parte de la Suprema Corte de Justicia de la Nación (SCJN) y de la Procuraduría de Defensa del Contribuyente (Prodecon), quienes han determinado ciertos elementos que podrían demostrar la materialidad de algunas operaciones; no obstante, no se tiene todo un universo de casos con los que se pueda identificar el soporte de la materialidad, de este modo, el asunto de la materialidad resulta muy subjetivo e incierto.

Normas y Leyes a considerar

Como se comentó al inicio, la palabra materialidad surgió en las NIA, para determinar la importancia relativa en la planificación y ejecución de la auditoría.

Por otro lado, las Normas de Información Financiera (NIF), aunque no incluyen la palabra materialidad, sí contienen postulados sobre la sustancia económica que advierten sobre la importancia de verificar y revelar el fondo de las operaciones, como las NIF A-1, A-2, A-3 y A-4. Es importante citar la NIF A-2, en cuanto a los párrafos 10 y 11, en los que se dispone lo siguiente:

El reflejo de la sustancia económica debe prevalecer en el reconocimiento contable con el fin de incorporar los efectos derivados de las transacciones, transformaciones internas y otros eventos, que afectan económicamente a una entidad, de acuerdo con su realidad económica y no sólo en atención a su forma jurídica, cuando una y otra no coincidan. Debe otorgarse, en consecuencia, prioridad al fondo o sustancia económica sobre la forma legal.

Ello es debido a que la forma legal de una operación puede tener una apariencia diferente al auténtico fondo económico de la misma y, en consecuencia, no reflejar adecuadamente su incidencia en la situación económico-financiera. Por ende, las formalidades jurídicas deben analizarse en un contexto adecuado, a la luz de la sustancia económica, a fin de que no la tergiversen y con ello distorsionen el reconocimiento contable.

Lo anterior implica poner atención y buen juicio en las transacciones y dar el sentido real.

En materia fiscal, en la iniciativa de reformas del ejercicio 2014, se destacó que uno de los esquemas agresivos de evasión fiscal era el tráfico de comprobantes fiscales, ya que a pesar de tratarse de comprobantes auténticos y vincularse con flujos de dinero plenamente identificados, las descripciones contenidas en ellos carecían de sustancia o no resultaban proporcionales a las cantidades que amparaban, por lo que se propuso la adición del artículo 69-B al Código Fiscal de la Federación (CFF), para establecer el procedimiento de presunción de inexistencia de operaciones; la intención de este artículo fue sancionar a quienes realizaran esta práctica, y la propuesta finalmente se aprobó.

El procedimiento incluye la posibilidad, para la autoridad, de presumir como inexistentes las operaciones del contribuyente, quien está obligado a comprobar la veracidad de las operaciones observadas; si bien no se utiliza el término “materialidad”, se dio la pauta para un concepto similar como lo es materialización, el cual se incorporó con la reforma al CFF para 2020, en los artículos 69, fracción IX y 83, fracción XVIII, así como con la reforma a este mismo ordenamiento para el ejercicio 2022, también se incluyó la palabra “materialización” en los artículos 83, fracción XIX y 111 Bis, fracción VI.

Artículo 69

[…]

La reserva a que se refiere el primer párrafo de este artículo no resulta aplicable respecto del nombre, denominación o razón social y clave del registro federal de contribuyentes de aquéllos que se encuentren en los siguientes supuestos:

[…]

IX Personas físicas o morales que hayan utilizado para efectos fiscales comprobantes que amparan operaciones inexistentes, sin que dichos contribuyentes hayan demostrado la materialización de dichas operaciones dentro del plazo legal previsto en el artículo 69-B, octavo párrafo de este Código, salvo que el propio contribuyente, dentro del mismo plazo haya corregido su situación fiscal.

Artículo 83

[…]

Son infracciones relacionadas con la obligación de llevar contabilidad, siempre que sean descubiertas en el ejercicio de las facultades de comprobación o de las facultades previstas en el artículo 22 de este Código, las siguientes:

[…]

- Utilizar para efectos fiscales comprobantes expedidos por un tercero que no desvirtuó la presunción de que tales comprobantes amparan operaciones inexistentes y, por tanto, se encuentra incluido en el listado a que se refiere el artículo 69-B, cuarto párrafo de este Código, sin que el contribuyente que los utiliza haya demostrado la materialización de dichas operaciones dentro del plazo legal previsto en el octavo párrafo del citado artículo, salvo que el propio contribuyente, dentro del mismo plazo, haya corregido su situación fiscal.

- Utilizar para efectos fiscales comprobantes expedidos por un tercero, cuando las autoridades fiscales en ejercicio de sus facultades a que se refiere el artículo 42 de este Código, determinen que dichos comprobantes fiscales amparan operaciones inexistentes o simuladas, debido a que el contribuyente que los utiliza no demostró la materialización de dichas operaciones durante el ejercicio de las facultades de comprobación, salvo que el propio contribuyente haya corregido su situación fiscal.

Artículo 111 Bis

Se impondrá sanción de 3 a 8 años de prisión a quien:

[…]

- Haya dado cualquier efecto fiscal a los comprobantes fiscales expedidos por un contribuyente incluido en el listado a que se refiere el artículo 69-B, cuarto párrafo de este Código, que amparen la adquisición de cualquier tipo de hidrocarburo o petrolífero, sin que haya demostrado la materialización de dichas operaciones o corregido su situación fiscal dentro del plazo legal establecido en el octavo párrafo del citado artículo.

(Énfasis añadido)

Todos los artículos anteriores denotan el término “materialización” como el atributo que demuestra la realidad de las operaciones amparadas en los comprobantes fiscales, que pretenden deducirse.

Concepto de Materialidad

El concepto materialidad no está definido en la legislación fiscal y tampoco existe algún ordenamiento que indique los requisitos para cumplir con esta. Para entender este concepto, primero se buscaría en la fuente general, que es en un diccionario.

El Diccionario de la Real Academia Española ofrece las siguientes definiciones:

Materialidad. 1. f. Cualidad de material.

Material. 1. adj. Perteneciente o relativo a la materia.

Materia. 1. f. Realidad espacial y perceptible por los sentidos de la que están hechas las cosas que nos rodean y que, con la energía, constituye el mundo físico.

Como se observa, un término lleva a buscar otro, y de las definiciones anteriores se podría concluir que la materialidad se da cuando algo es real y, por lo tanto, puede percibirse con los sentidos.

Por su parte, el Diccionario del Español de México define directamente la materialidad de la siguiente forma:

s f Propiedad de cualquier cosa que sea material y no abstracta o virtual.

Para fines fiscales, se podría decir que la materialidad es el conjunto de elementos objetivos, soportes documentales, tanto públicos como privados, mediante los cuales se puede demostrar que las operaciones son reales y que efectivamente se llevaron a cabo.

Algunas tesis referentes a la materialidad.

En la mayoría de los casos ante tribunales, se concluye que deben aportarse elementos probatorios para demostrar que las operaciones amparadas en los comprobantes constituyen actos reales y verificables.

CÓDIGO FISCAL DE LA FEDERACIÓN

IX-J-SS-38

CONTRATOS. NO SON DOCUMENTOS IDÓNEOS PARA ACREDITAR POR SÍ MISMOS LA MATERIALIDAD DE LOS SERVICIOS PACTADOS.-

De conformidad con lo previsto en el artículo 42 del Código Fiscal de la Federación, la autoridad fiscalizadora se encuentra facultada para verificar la existencia material de las operaciones realizadas por el contribuyente revisado cuando estas se consignen en la documentación exhibida durante el ejercicio de sus facultades de comprobación.

Ahora bien, los contratos como actos e instrumentos jurídicos, constituyen documentos privados en los cuales se plasma la voluntad de las partes que lo celebran, de crear, transmitir o extinguir derechos u obligaciones; y en relación a dichos documentos privados el artículo 203 del Código Federal de Procedimientos Civiles, establece que solo prueban los hechos mencionados en ellos en cuanto sean contrarios a los intereses de su autor, en caso contrario, la verdad de su contenido debe demostrarse con otras pruebas.

De ahí, que en los casos en que el contribuyente pretende demostrar que las operaciones consignadas en su contabilidad efectivamente se materializaron, no basta la exhibición de los contratos en los que haya pactado la realización de determinado servicio, pues estos por sí mismos únicamente otorgan certeza de la exteriorización de la voluntad de los contratantes, pero no demuestran que el acto o servicio contratado realmente se haya verificado.

Por lo tanto, para acreditar su pretensión, el contribuyente debe exhibir las probanzas que vinculadas con dichos contratos, demuestren que los actos objeto del mismo fueron efectivamente realizados.

(Tesis de jurisprudencia aprobada por acuerdo G/38/2022)

Así lo acordó el Pleno Jurisdiccional de la Sala Superior del Tribunal Federal de Justicia Administrativa, por unanimidad de votos, en sesión ordinaria celebrada el veintitrés de noviembre de dos mil veintidós, ordenándose su publicación en la Revista de este Órgano Jurisdiccional.- Firman el Magistrado Rafael Anzures Uribe, Presidente del Tribunal Federal de Justicia Administrativa y la Licenciada Ana María Reyna Ángel, Secretaria General de Acuerdos, quien da fe.

R.T.F.J.A. Novena Época. Año II. No. 13. Enero 2023. p. 70

Tribunal Federal de Justicia Administrativa (Tesis de jurisprudencia aprobada por acuerdo G/S2/15/ 2020)

MATERIALIDAD DE LAS OPERACIONES REVISADAS POR LA AUTORIDAD FISCAL. EL CONTRATO CELEBRADO CON UN PROVEEDOR NO CONSTITUYE PRUEBA IDÓNEA PARA ACREDITAR LA EXISTENCIA DEL SERVICIO PACTADO.

En esta tesis de jurisprudencia se concluye que el contrato es un acuerdo de voluntades, que permite probar la celebración de ese convenio, pero no permite acreditar la existencia material del acto o servicio que ampara.

Pleno Jurisdiccional de la Sala Superior del Tribunal Federal de Justicia Administrativa acordó la jurisprudencia número VIII-J-SS-118

COMPROBANTES FISCALES. LA AUTORIDAD PUEDE VÁLIDAMENTE DESCONOCER SU EFECTO FISCAL CUANDO LAS OPERACIONES AMPARADAS EN ELLOS CAREZCAN DE MATERIALIDAD.

Esta jurisprudencia se refiere a la facultad que tiene la autoridad para verificar la existencia de la operación plasmada en un comprobante fiscal y la obligación del contribuyente de acreditar la realidad de los hechos.

Criterios de PRODECON que aluden a la materialidad.

La Prodecon, en varios criterios, comenta sobre la importancia de tomar en cuenta las formalidades en las operaciones, pero ante cualquier necesidad de verificación de estas, se puede recurrir a la materialidad como se indica en los siguientes criterios:

18/2014/CTN/CS-SPDC (Aprobado 8va. Sesión Ordinaria 29/08/2014)

CONTRATOS ENTRE PARTICULARES. PARA QUE SURTAN EFECTOS FISCALES NO TIENEN QUE CUMPLIR CON MAYORES FORMALIDADES QUE LAS QUE LA LEGISLACIÓN ORDINARIA ESTABLECE.

En este criterio se indica que la celebración de un contrato de mutuo, para su validez no necesita de otras formalidades, como la protocolización ante fedatario público o su inscripción en algún Registro Público de Comercio, ya que en los preceptos legales no se especifica esta situación, por lo que las autoridades no pueden negar los efectos fiscales en ese tipo de operaciones, pero sí están facultadas para verificar si se acredita la materialidad de las operaciones respectivas.

19/2014/CTN/CS-SPDC (Aprobado 8va. Sesión Ordinaria 29/08/2014)

FECHA CIERTA DE DOCUMENTOS PRIVADOS. SU RELACIÓN CON LA MATERIA FISCAL, A LA LUZ DE LOS DERECHOS DE LOS CONTRIBUYENTES.

En este criterio se establece que, en operaciones como préstamos, aumentos de capital en sociedades de capital variable, etc., la autoridad no puede solicitar elementos relacionados con la “fecha cierta”, ya que no pueden ser concebidos por la autoridad fiscal como parámetros de valoración en el curso de una auditoría, porque el documento no se exhibe dentro de un procedimiento litigioso sino en un procedimiento oficioso, de carácter estrictamente administrativo.

Opuesto a este criterio de Prodecon, el de la Segunda Sala de la Suprema Corte, que mediante la jurisprudencia 2ª/J 161/2019, de fecha 6 de diciembre de 2019, DOCUMENTOS PRIVADOS. DEBEN CUMPLIR CON EL REQUISITO DE “FECHA CIERTA” TRATÁNDOSE DEL EJERCICIO DE LAS FACULTADES DE COMPROBACIÓN, PARA VERIFICAR EL CUMPLIMIENTO DE OBLIGACIONES FISCALES DEL CONTRIBUYENTE, sostiene que el contribuyente tiene la obligación de contar con fecha cierta en sus documentos privados para sustentar operaciones ante la autoridad fiscal.

La fecha cierta es una constancia real que aporta evidencia de que un acto jurídico privado se realizó en un momento específico. Permite determinar la fecha exacta en que los actos privados pueden generar consecuencias de derecho hacia cualquier tercero (particular o autoridades).

El artículo 2034 del Código Civil Federal establece que en los documentos privados se obtiene la fecha cierta cuando se inscriba en un Registro Público, o desde la fecha en que se presente a un funcionario público, o desde la muerte de cualquiera de los que lo firmaren.

Con esta jurisprudencia se convierte en un requisito legal contar con fecha cierta en los contratos privados, el cual es exigido por autoridades fiscales para asegurar la deducción de facturas.

1/2017/CTN/CS-SPDC (Aprobado en la 1ra. Sesión Extraordinaria 10/01/2017)

PAMA. EL CONTRIBUYENTE PUEDE SUSTITUIR LOS CFDI PARA SUBSANAR OMISIONES FORMALES Y LA AUTORIDAD DEBE PONDERAR LA MATERIALIDAD DE LAS OPERACIONES QUE AQUELLOS AMPARAN.

Este criterio menciona que, en materia aduanera, uno de los documentos para acreditar la tenencia legal de la mercancía es el Comprobante Fiscal Digital por Internet (CFDI); en caso de sustituirlo para corregir algún requisito formal, como podría ser la inclusión del número y la fecha del documento aduanero, la autoridad fiscalizadora debe considerar el cumplimiento de la obligación fiscal y atender la materialidad de las operaciones.

8/2018/CTN/CS-SASEN (Aprobado 3ra. Sesión Ordinaria 26/03/2018)

OPERACIONES INEXISTENTES. DEL ARTÍCULO 69-B DEL CFF, NO SE DESPRENDE QUE PREVEA LA PÉRDIDA DEL DERECHO DE LOS RECEPTORES DE LOS CFDI PARA DEMOSTRAR LA EFECTIVA REALIZACIÓN DE AQUELLAS.

Cuando se dan efectos fiscales a un comprobante recibido de un proveedor ubicado en la lista del 69-B, deben presentarse las pruebas que confirmen la realización de los actos consignados en dicho comprobante durante los 30 días siguientes a la publicación del proveedor en la lista comentada; no obstante, en opinión de PRODECON, si no se ejerce este derecho dentro del plazo anterior, esto no implica que precluya la posibilidad de hacerlo con posterioridad.

Por otro lado, uno de los criterios recientes se refiere a la ilegalidad de autorizar parcialmente un saldo a favor por no demostrar la materialidad de operaciones realizadas con proveedores.

CRITERIO JURISDICCIONAL 71/2022 (APROBADO 7MA. SESIÓN ORDINARIA 30/08/2022)

VALOR AGREGADO. DEVOLUCIÓN DE SALDO A FAVOR. ES ILEGAL LA RESOLUCIÓN QUE LA AUTORIZA PARCIALMENTE, EJERCIENDO LA FACULTAD DE GESTIÓN EN TÉRMINOS DEL ARTÍCULO 22 DEL CFF POR CONSIDERAR QUE EL IVA ACREDITABLE NO ES PROCEDENTE POR NO DEMOSTRAR LA MATERIALIDAD DE LAS OPERACIONES CON PROVEEDORES, CUANDO LA AUTORIDAD FISCAL NO EJERCE FACULTADES DE COMPROBACIÓN EN TÉRMINOS DE LOS ARTÍCULOS 22-D Y 42 DEL CÓDIGO MENCIONADO, PARA DETERMINAR ESA CIRCUNSTANCIA.

El criterio anterior se originó por un juicio contencioso administrativo para controvertir la resolución mediante la cual se autorizó, de manera parcial, una solicitud de devolución del saldo a favor del Impuesto al Valor Agregado (IVA), debido a que se concluyó que un par de proveedores no contaban con los activos ni la capacidad material para llevar a cabo la enajenación de las mercancías. Sin embargo, el artículo 22 del CFF permite a la autoridad fiscal solicitar información y documentación para comprobar la procedencia de un saldo a favor, como una facultad de gestión, pero, para concluir que no se acredita la materialidad de las operaciones llevadas a cabo con los proveedores, solo procedería en el ejercicio de las facultades de comprobación conferidas en los artículos 22-D y 42 del CFF.

Soporte de las operaciones.

Para contar con documentación más completa que dé sustento sólido a las operaciones, se recomienda atender a lo establecido en diversas fuentes, como las siguientes:

- Lo que refieren las NIF con respecto a la sustancia económica.

- Lo señalado en el Código de Comercio, en cuanto a que, por el simple hecho de ser comerciante, se está obligado a la conservación y archivo de las cartas, telegramas y otros documentos recibidos en relación con el negocio o giro del comerciante, y como parte de su contabilidad, se deben conservar los comprobantes originales de las operaciones en formato impreso, o en medios electrónicos, ópticos o de cualquier otra tecnología, todo lo anterior por un periodo de diez años.

- Todos los documentos que integran la contabilidad, previstos en el artículo 28 del CFF y 33 de su reglamento, como los libros, sistemas y registros contables, pólizas, papeles de trabajo, estados de cuenta y sus conciliaciones con registros contables, cuentas especiales, libros y registros sociales, control de inventarios y método de valuación, documentación comprobatoria de los asientos respectivos, documentación e información relacionada con el cumplimiento de las disposiciones fiscales, la que acredite los ingresos y deducciones; avisos o solicitudes de inscripción al registro federal de contribuyentes; declaraciones anuales, informativas y de pagos provisionales y de pagos definitivos; acciones, partes sociales y títulos de crédito; documentación relacionada con la contratación de trabajadores, así como la relativa a su inscripción y registro o avisos realizados en materia de seguridad social y sus aportaciones; documentación relativa a importaciones y exportaciones en materia aduanera o de comercio exterior.

Además de lo anterior, que es obligatorio, también es importante conservar todos los elementos que puedan constituirse en una prueba como: contratos certificados, instrumentos notariales, dictámenes, peritajes, permisos expedidos por autoridades, cotizaciones, presupuestos, propuestas de servicios, solicitudes de información, cronogramas o planes de actuación, acuerdos de entrega, proyectos, conclusiones, informes, estudios, órdenes de compra, comprobantes de pagos, correos electrónicos y correspondencia, bitácoras de seguimiento de los trabajos, minutas de reuniones, controles de visitas, reportes, fotografías, videos y todo aquello que aporte evidencia.

Para la contratación de proveedores, también es conveniente contar con su opinión de cumplimiento de obligaciones, tanto fiscales como de seguridad social.

Momento en que la autoridad puede solicitar la materialidad de las operaciones.

La autoridad sigue encaminando sus esfuerzos hacia la eliminación de toda simulación de actos que vayan en detrimento de la recaudación de contribuciones.

Justo en el informe tributario y de gestión del Servicio de Administración Tributaria (SAT), correspondiente al segundo trimestre de 2022, se indica que la principal fuente de financiamiento del Gobierno Federal es la recaudación tributaria; en ese sentido, desde 2020 se ha trabajado en fortalecer las finanzas públicas mediante la estrategia del ABC institucional: aumentar la eficiencia recaudatoria, bajar la evasión y elusión fiscal y combatir la corrupción, con la finalidad de erradicar las prácticas de algunos contribuyentes para evadir o disminuir el pago de impuestos y, con ello, lograr una recaudación eficiente.

Lo anterior se ratifica en las cifras alcanzadas en el primer semestre de 2022, por la cantidad de 300,694 millones de pesos, que superan en 54,414 millones de pesos con respecto al mismo periodo del año 2021.

Ahora bien, dentro de sus programas de fiscalización, la autoridad puede determinar la inexistencia de una operación únicamente con base en sus facultades de comprobación, las cuales se establen en el artículo 42 del CFF y puede ejercer sus facultades en términos del artículo 69-B del CFF; en ambos casos, el contribuyente debe mostrar los elementos probatorios.

Sin embargo, es notorio que, en el proceso de autorización de solicitudes de devolución por concepto de saldos a favor de las contribuciones, las autoridades fiscalizadoras pueden comprobar la procedencia del saldo a favor mediante el requerimiento de información y documentación, pero con mayor frecuencia tienden a requerir la materialidad de las operaciones y, si no se presenta lo que a su juicio es suficiente, puede ocasionar el desistimiento o el rechazo de las solicitudes de devolución.

Sanciones.

Como resultado del ejercicio de las facultades de comprobación, cuando se determine que hubo operaciones simuladas, falsas o inexistentes, se podrían aplicar las siguientes sanciones:

Si un proveedor con el que se realizaron operaciones se ubica en la relación referida en el artículo 69-B, cuarto párrafo, del CFF, y no se demuestra la materialización de dichas operaciones dentro de los 30 días siguientes a la publicación del proveedor, se hará acreedor a una multa de 55 a 75% del monto de cada comprobante fiscal, así como una multa de 55 a 75% del monto de cada registro de gasto inexistente en contabilidad, conforme a los artículos 83, fracción XVIII y 84, fracciones XVI y III, del CFF.

Delito de defraudación fiscal por simular uno o más actos o contratos y se obtenga un beneficio indebido con perjuicio del fisco federal, según el artículo 109, fracción IV, del CFF.

Cuando por sí o por medio de otro, se expidan, enajenen o compren comprobantes fiscales, que amparen operaciones inexistentes, falsas o actos jurídicos simulados, la pena será de dos a nueve años de prisión, de acuerdo con el artículo 113-Bis del CFF. Y cuando el monto de los comprobantes fiscales que amparan dichas operaciones supere los $8,695,470, se sancionará como conducta de delincuencia organizada conforme al artículo 2, fracción VIII Ter, de la Ley Federal Contra la Delincuencia Organizada.

Por otro lado, es importante señalar que también se puede perder el derecho al secreto fiscal cuando no se pueda demostrar la materialidad de las operaciones amparadas en los comprobantes, de acuerdo con el artículo 69, fracción IX, del CFF.

Aunque el contribuyente goza del derecho de guardar reserva respecto de su información fiscal conforme al artículo 2, fracción VII, de la Ley Federal de los Derechos del Contribuyente, existe excepción a dicha reserva en lo concerniente al artículo 69 del CFF.

El artículo 69 del CFF obliga a guardar reserva de la información fiscal del contribuyente, ya sea la proporcionada por ellos o por terceros, salvo en casos de administración y defensa de los intereses fiscales federales, la reserva tampoco se aplica en los siguientes casos:

- Quienes tengan a su cargo créditos fiscales firmes o créditos fiscales determinados no pagados o no garantizados, así como a quienes se les haya condonado algún crédito fiscal.

- Contribuyentes no localizados.

- Que hayan cometido algún delito fiscal.

- Entidades de gobierno y, en general, cualquier persona o sindicato que reciba y ejerza recursos públicos federales que se encuentren omisos en la presentación de sus declaraciones correspondientes.

- Sociedades anónimas que coloquen acciones en el mercado de valores bursátil y extrabursátil, que no cumplan con la obligación de tramitar su constancia de cumplimiento de obligaciones fiscales.

- Personas físicas o morales que den efectos fiscales a comprobantes fiscales, que amparen operaciones inexistentes, sin que hayan acreditado la materialidad de dichas operaciones o hayan corregido su situación fiscal.

- Personas físicas o morales a quienes se les haya dejado sin efectos el certificado de sello digital por no subsanar irregularidades detectadas, o cuando el emisor de los comprobantes fiscales no desvirtúa la presunción de la inexistencia de las operaciones amparadas en ellos.

Checklist para documentar acreditar la materialidad de las operaciones para efectos fiscales.

De acuerdo al SAT para poder demostrar que las transacciones que hemos hecho son reales, se requiere documentar, entre otras cosas, lo siguiente:

- Acta Constitutiva del cliente o proveedor.

- Poderes de Representantes Legales.

- Constancia de Situación Fiscal actual.

- Registro Patronal (Alta al IMSS).

- Opinión de Cumplimiento de Obligaciones en Materia Fiscal actualizada (SAT).

- Opinión de Cumplimiento de Obligaciones Fiscales en Materia de Seguridad Social, actualizada (IMSS).

- Copia de Identificación Oficial de Socios, Accionistas y Representantes Legales.

- Carátula de Estados de cuenta bancarios.

- Comprobante de domicilio (Recibo de Luz, Agua, etc.

- Declaración Anual Presentada de ISR del año anterior.

- Última Declaración Mensual de IVA, ISR y Ret. de IVA e ISR.

- Declaración Mensual IMSS.

- Estados Financieros actualizados.

- Localización de oficinas.

- Fotografías exterior e interior de oficinas.

- Contrato de Prestación de Servicios.

- Propuesta de Servicios.

- Referencias comerciales.

Descargar Checklist en Excel para documentar acreditar la materialidad de las operaciones para efectos fiscales.

https://docs.google.com/spreadsheets/d/1ONwDjqC74deV7Wht8Kee9yQpzc6arR8h7te8iMJMUDo/edit?usp=sharing

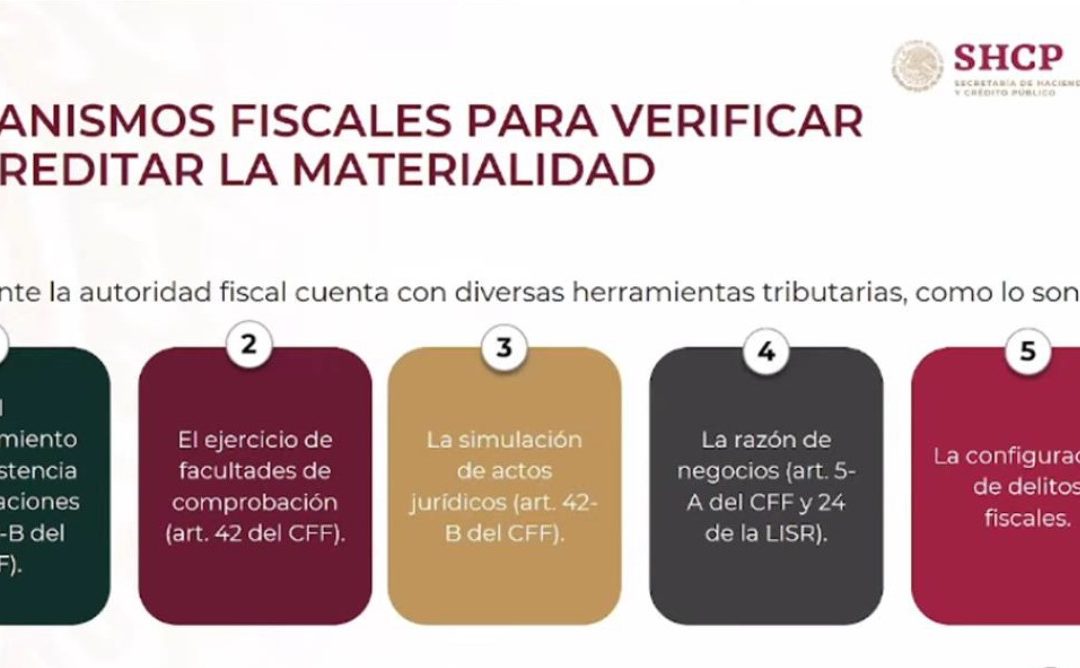

Presentación PDF SHCP: Materialidad en las Operaciones de Contribuyentes para Efectos Fiscales – Actualización y Criterios Relevantes.

Materialidad en Las Operaciones de Contribuyentes Para Efectos Fiscales by Contador Godinez on Scribd

Video Capacitación: Materialidad y Razón de Negocios

Conclusiones.

La acreditación de la materialidad de las operaciones para efectos fiscales es una práctica crucial para las empresas y contribuyentes que buscan cumplir con sus obligaciones tributarias y mantener la transparencia en la presentación de información financiera. Al aplicar criterios adecuados y mantener una documentación sólida, las empresas pueden garantizar el cumplimiento fiscal y evitar posibles sanciones y auditorías.

La materialidad de las operaciones debe ser un aspecto cuidadosamente considerado en la estrategia fiscal general de una empresa. Al mantenerse actualizado con las regulaciones fiscales y buscar asesoría profesional cuando sea necesario, las empresas pueden afrontar este desafío con confianza y mantener una posición sólida en el cumplimiento fiscal.

En última instancia, la acreditación adecuada de la materialidad no solo cumple con las obligaciones legales, sino que también fomenta una cultura de responsabilidad y transparencia en el ámbito empresarial, lo que se traduce en relaciones más sólidas con los inversores, clientes y otras partes interesadas en el largo plazo.

En el ámbito fiscal, un contribuyente que demuestre cumplimiento con operaciones reales enfrenta el desafío de contar con suficiente y adecuada información para respaldar la autenticidad de las operaciones celebradas con terceros. La falta de evidencia o información insuficiente puede dar lugar a problemas para otorgar efectos fiscales a los comprobantes fiscales que respaldan dichas operaciones. Para evitar esta situación, resulta fundamental incrementar los procesos de control y establecer un programa sólido con políticas que fomenten la recopilación sistemática de evidencia en cada etapa del proceso, desde la contratación de servicios o compra de bienes hasta su conclusión.

La importancia de contar con evidencia sustancial radica en que no solo se deben observar las disposiciones jurídicas, sino también contar con un respaldo sólido que soporte la autenticidad y veracidad de las transacciones efectuadas. En este sentido, es crucial adoptar prácticas que aseguren la trazabilidad y legitimidad de cada operación, lo que conlleva a generar hábitos organizacionales para recopilar la información necesaria.

Para implementar un programa efectivo de recopilación de evidencia, es fundamental establecer directrices claras en cada etapa del proceso operativo. Esto incluye la identificación y registro detallado de los datos relevantes en los comprobantes fiscales, así como la conservación adecuada de documentos y respaldos que verifiquen la autenticidad de las operaciones.

Además, el control interno juega un papel vital en este proceso. Es necesario fortalecer los procedimientos de revisión y validación de la información, asegurándose de que los registros contables reflejen fielmente las transacciones realizadas. Esto permitirá detectar de manera temprana posibles inconsistencias o irregularidades en los datos, lo que facilita la corrección oportuna y evita problemas futuros con las autoridades fiscales.

Otro aspecto importante es promover la capacitación y concientización del personal involucrado en el proceso, para que comprendan la relevancia de la recopilación adecuada de evidencia y estén familiarizados con los requisitos legales y fiscales aplicables. Esto ayudará a crear una cultura organizacional comprometida con el cumplimiento y la transparencia en las operaciones.

La implementación de tecnología y sistemas de información adecuados también puede ser de gran utilidad en la gestión de la evidencia. La digitalización de documentos, la utilización de plataformas de gestión y la automatización de procesos contribuyen a mejorar la eficiencia y precisión en la recopilación y conservación de la información requerida.

En conclusión, para un contribuyente cumplido con operaciones reales, la recopilación adecuada de evidencia se convierte en una práctica esencial para garantizar la autenticidad y veracidad de las transacciones efectuadas con terceros. El establecimiento de políticas, programas y procesos sólidos, así como la adopción de tecnologías modernas, contribuyen a crear una cultura organizacional enfocada en el cumplimiento fiscal y la transparencia en todas las operaciones. Al seguir estos pasos, las empresas pueden enfrentar con confianza los desafíos fiscales y asegurar un cumplimiento efectivo de sus obligaciones tributarias.